[사진=현대HCN 제공]

통신사들은 내년 대규모 주파수 경매를 앞두고 있다. 본입찰에서 과도하게 높은 가격을 써내기 어려운 이유 중 하나다. 자회사 기업공개(IPO)를 앞세운 SK텔레콤이 유력한 인수자로 꼽히는 만큼 이번 딜(deal)이 통신사 간 ‘통상적 치킨게임’에 불과할지 관심이 쏠린다.

8일 투자은행(IB)업계에 따르면 현대HCN 매각 주간사인 크레디트스위스(CS)는 예비입찰에 참여한 통신3사(SKT, KT, LG유플러스) 모두를 숏리스트로 선정했다. 우선협상대상자 선정이 관전 포인트였던 만큼 이번 결정을 두고 ‘가격’ 문제에 이목이 쏠린다.

최근 거래가 성사된 LG헬로비전 인수합병(M&A) 사례 등(가입자당 가치 38만~40만원)을 적용하면 현대HCN 가치는 5000억원 중반 수준(현대미디어 포함)으로 평가된다. 현대백화점그룹은 6000억원 이상을 원하는 것으로 알려졌다.

일각에서는 일부 주체가 아예 인수가를 제시하지 않은 것으로도 전해진다. 종합해보면 통신사들이 제시한 가격 자체가 만족스럽지 않았던 수준인 것은 물론 통신사 간 제안 가격차도 크지 않은 것으로 분석된다. 현대백화점그룹 입장에선 원매자들을 최대한 확보해야 하는 입장에 선 것이다.

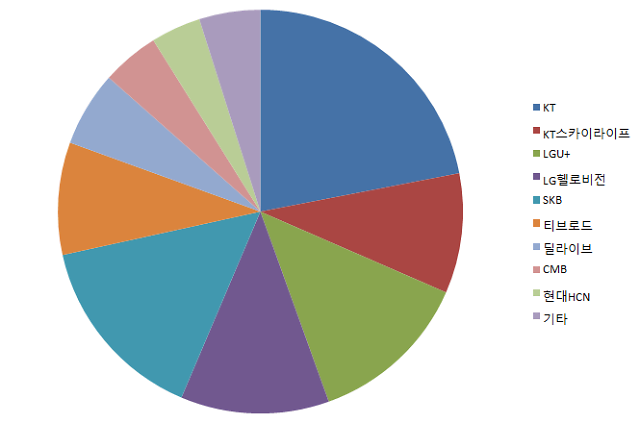

2019년 하반기 기준 KT(KT스카이라이프 포함)는 유료방송 시장에서 1059만명을 확보한 1위 사업자다. SK텔레콤이 현대HCN을 품에 안으면 950만명에 육박하는 고객을 확보해 2위로 올라선다. 자금력 측면 우세한 SKT가 추가 인수(딜라이브, CMB)에 나서면 KT는 1위 자리를 내줄 수도 있다. CJ헬로비전을 인수해 현재 2위를 기록하고 있는 LG유플러스도 안심할 수 없는 상황이다.

[통신계열 사업자별 유료방송 시장 가입자 점유율. 사진=과학기술정보통신부]

이번 거래에서 주목되는 부분 중 하나는 인수자 ‘의지’다. 국내 통신3사는 ‘치킨게임’을 지속해왔다. 과잉 보조금 지급이 대표적이다. ‘죄수의 딜레마’ 게임이론으로도 설명이 가능하다. 과도한 보조금 지급을 하지 않으면 모두가 수익성을 확보할 수 있지만 서로를 믿지 못한다. 3강구도 체제에서 타 기업으로부터 고객을 뺏어야 하는 제로섬(zero sum) 산업 구조기 때문이다. 타 통신사 입장에서 SKT가 현대HCN 인수를 독주하게 둘 수 없는 이유다.

KT와 LG유플러스는 인수전 참여만으로도 SKT를 견제할 수 있는 셈이다. 가격이 오르는 만큼 재무적 부담을 줄 수 있고 향후 딜라이브와 CMB 인수전에서도 우위를 점할 수 있다.

현 시점에서 통신3사가 과도한 경쟁을 하기 어려운 이유도 있다. 오는 2021년 진행되는 주파수 경매다. 주파수 대역을 광대역으로 확장 시 품질 측면 경쟁사를 월등히 앞설 수 있다. 필요하지 않은 대역이라도 경쟁사 움직임에 촉각을 곤두세울 수밖에 없다. 전 대역과 블록에 걸쳐 팽팽한 싸움이 예상되면서 최대 10조원 규모까지 치솟을 수 있다는 전망도 나온다. 이미 주파수 경매는 통신사 간 ‘죄수의 딜레마’ 게임이론이 적용되는 것으로 유명하다. 넓은 틀에서 보면 현대HCN 인수전에 이어 주파수 경매로 이어지는 양상은 대규모 ‘치킨게임’이라 할 수 있다.

이런 부분을 감안해도 SKT가 유력 인수 후보로 꼽히는 이유는 자회사인 SK브로드밴드 기업공개(IPO)에 있다. 현대HCN과 SK브로드밴드를 합병해 상장하면 더 높은 가치를 부여받을 수 있기 때문이다. 현대HCN 인수에 비교적 높은 가격을 써내도 일부 자금회수가 가능하다.

금융투자업계는 SKT가 저평가를 받는 이유로 비상장된 자회사를 꼽는다. 적정 가치를 부여받기 위해서는 주력 자회사 상장이 필요하다는 지적이다. 그룹 지배구조 개편 핵심 기업인만큼 공격적으로 현대HCN 인수에 나설 수 있는 이유다.

IB업계 관계자는 “SK브로드밴드와 티브로드 합병에 대해 신용평가사와 증권업계는 긍정적으로 평가하고 있다”며 “향후 콘텐츠 등 투자 부담은 있지만 규모의 경제 효과가 더 크다는 것”이라고 말했다. 그는 “SKT가 인수에 적극적으로 나설 가능성은 충분하다”며 “지배구조 개편 과정에서 SKT 역할이 중요하다는 점, SK브로드밴드 상장 계획을 갖고 있다는 점에서 여전히 강력한 후보”라고 평가했다.

![[그린에너지엑스포]대구에서 펼쳐진 태양광 한중전···국제그린에너지 엑스포 2일차에도 후끈](http://image.ajunews.com/content/image/2024/04/25/20240425160936259635_388_136.jpg)

![[기술주 시황] 52주 최고가 근접 기술주 5](https://s3.ap-northeast-2.amazonaws.com/image.10bagger.co.kr/upload/ajunews/thumb/01.jpg)

![[종목 분석] 거래량 급증 기술주 유비벨록스 주요기술부문](https://s3.ap-northeast-2.amazonaws.com/image.10bagger.co.kr/upload/ajunews/thumb/02.jpg)

댓글 더보기