[사진=각 사 제공]

한국신용평가, 나이스신용평가, 한국기업평가 등 국내 3대 신평사가 진행하는 ESG 채권 평가들이 모두 최고등급을 매기는 것으로 파악됐다. 기존 기업 신용등급이 ESG 채권 평가 방법론에 적용되지는 않지만, 간접적으로 영향을 끼쳤을 것이란 관측이다. 신평사들이 기업 평가를 유치하려고 경쟁적으로 좋은 등급을 매기는 ‘영업경쟁’이라는 우려도 제기되는 가운데, 평가항목을 세분화해 꼼꼼히 점검할 필요가 있다는 지적이 나온다.

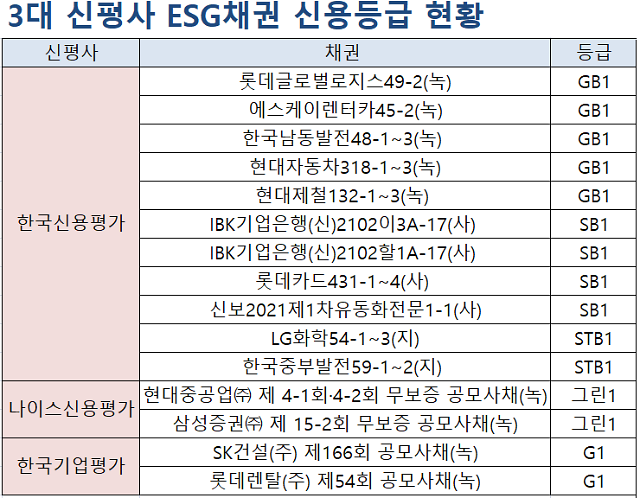

2일 금융투자업계에 따르면 한국신용평가는 ESG 분야를 환경(GB), 사회(SB), 지속가능(STB) 채권으로 세분화해 1~5등급으로 매기고 있다.

한신평은 올해 1월부터 지금까지 10개 ESG 채권 모두 1등급 부여한 것으로 파악된다. 세부적으로 살펴보면 △IBK기업은행 SB1등급 △LG화학 STB1등급 △SK렌터카 GB1등급 △롯데글로벌로지스 GB1등급 △한국남동발전 GB1등급 △롯데카드 SB1등급 △현대제철 GB1등급 등이다.

한국기업평가도 SK건설, 롯데렌탈 녹색채권 인증평가등급 G1 1등급, 나이스신평도 삼성증권, 현대중공업에 최우량등급 매겼다.

업계에서는 발행 기업의 신용등급이 ESG채권 평가에도 간접적인 영향이 작용했을 것이란 관측이 나온다.

나이스신평 권성철 ESG 인증평가팀 팀장은 “ESG채권 평가방법론은 프로젝트 내용과 펀더멘털, 내부통제 방법 등을 확인하기 때문에 원칙적으로는 기업 신용등급이 높다고 높은 점수를 주지는 않는다”면서도 “ESG채권을 발행한 기업 등급이 A-에서 트리플A 수준이었는데 직접적으로 작용했다고 보긴 어렵다. 간접적인 매칭은 작용한다고 볼 수 있다”고 설명했다.

권 팀장은 “만일 신용등급이 투기등급인 기업이 ESG채권을 발행할 때 (이론적으로는) 최고등급을 받을 수 있겠지만 아직 사례가 없다”며 “현재 ESG채권 시장은 이제 막 시작하는 단계이기 때문에 사례가 적어 확실히 말할 순 없다”고 덧붙였다.

아직 우량 기업만이 ESG를 신경쓰기 때문에, 평가등급도 높을 수밖에 없다는 의견도 있다.

신용평가사 관계자는 “ESG를 고민하는 기업은 대체적으로 당장 눈앞에 어려움이 있는 회사보다는 이미 일정 수준의 안정성을 확보하고 도약하는 단계에서 고민한다”며 “ESG채권을 발행하는 단계에서부터 준비를 많이 하고 실제로 신평사들의 조건에 부합하는 업체들이 신청을 많이 하고 있다”고 설명했다.

업계에서는 신평사들의 영업경쟁이 나타날 수 있다는 우려도 제기된다. 신평사들이 자사에서 기업 평가를 하도록 과도하게 좋은 점수를 줄 수도 있다는 지적이다.

금융투자업계 한 관계자는 “기업들 입장에서는 신용등급을 더 높게 주는 신용평가사를 선정하게 되기에 신평사들이 상대적으로 ESG채권을 평가할 때 후한 점수를 주며 기업을 유치할 우려가 있다”며 “아직 시장 초기단계라 평가방법론 등이 포괄적이기 때문에 좀 더 세부적인 내용이 보완된다면 영업 경쟁의 여지가 줄어들 수 있을 것”이라고 말했다.

![[현장] 삼구아이앤씨, 종합연수시설 삼구인화원 개원](http://image.ajunews.com/content/image/2024/04/20/20240420045918458274_388_136.jpg)

![[성상영의 뷰파인더] 삼성전자가 임금교섭 두 번 하는 이유](http://image.ajunews.com/content/image/2024/04/19/20240419180507611510_388_136.jpg)

![[지다혜의 알쓸보카] 봄바람 살랑 드라이브 갈까?…주유+카페 할인카드 톱10](http://image.ajunews.com/content/image/2024/04/19/20240419103938514890_388_136.jpg)

![[김아령의 주간 유통家] 파리바게뜨 필리핀에 첫 깃발, 경력직 MD 채용 컬리](http://image.ajunews.com/content/image/2024/04/19/20240419094023107986_388_136.jpg)

![[임효진의 철두철미] HD현대중공업, 유럽 해상풍력 시장 진출](http://image.ajunews.com/content/image/2024/04/19/20240419162310921059_388_136.jpg)

![[안서희의 제약바이오] 대웅바이오 고혈압 치료제 텔미사르탄, 습기 문제 해결 외](http://image.ajunews.com/content/image/2024/04/19/20240419085826307578_388_136.jpg)

![[종목 분석] 거래량 급증 기술주 씨티케이 특허현황](https://s3.ap-northeast-2.amazonaws.com/image.10bagger.co.kr/upload/ajunews/thumb/02.jpg)

![[기술주 시황] 거래량 급증 기술주 5](https://s3.ap-northeast-2.amazonaws.com/image.10bagger.co.kr/upload/ajunews/thumb/01.jpg)

댓글 더보기