[사진=삼성증권 제공]

국내 주요 증권사들 중 삼성증권이 유일하게 우발부채가 늘어나 리스크 관리가 필요하다는 지적이 나온다. 기업금융부문의 성장을 위해 신용공여성 약정 계약이 늘어나면서 우발부채도 덩달아 확대된 것으로 보인다.

◇상위 6개사 우발부채 감소세···“삼성증권은 1조원대 상승”

15일 한국신용평가에 따르면 지난해 26개 증권사의 채무보증(우발부채)은 46조4014억원으로 전년대비 8조2245억원(21.5%) 늘어났다. 특히 지난해 우발부채 규모는 2년 전 26조9238억원과 비교 시 72.3%(19조4776억원)나 늘어난 수치다.

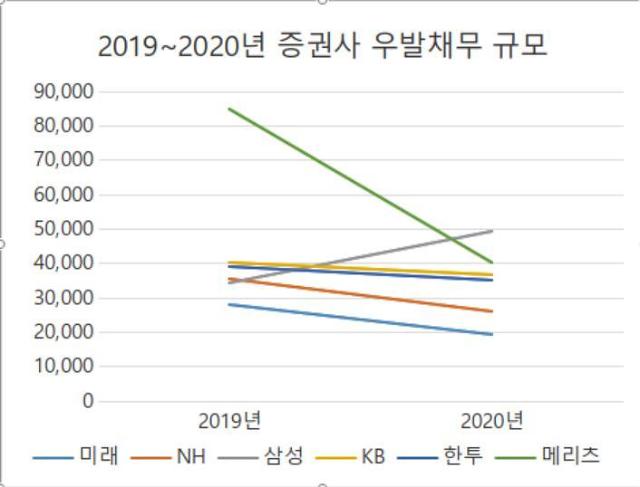

이 가운데 상위 6개사의 우발부채 규모는 지속적으로 줄어들고 있다. 2019년 가장 우발부채가 높았던 메리츠증권은 8조5328억원이었지만 지난해 4조880억원으로 무려 절반 가까이 줄였다.

같은 기간 NH투자증권은 3조6186억원에서 2조6643억원으로, KB증권은 4조664억원에서 3조7149억원으로 우발부채를 낮췄다. 미래에셋대우도 2조8702억원에서 1조9815억원, 한국투자증권도 3조9544억원에서 3조5529억원으로 부채 규모를 낮췄다.

[사진=한국신용평가]

하지만 삼성증권은 2018년 3조5070억원의 우발부채가 4조9790억원으로 되려 1조원 가까이 늘어났다. 삼성증권 우발부채는 유동성공여 성격의 매입보장약정 물량이 3000억원, 지급보증/매입확약 등 신용공여성 약정 3조9000억원으로 구성돼 있다.

지급보증은 지급인이 지급제시기간 내에 수표가 제시된 때에 수표의 문언에 따라서 지급할 것을 약속하는 것이다. 매입확약도 주간사가 차환금액을 보전해주는 방식이다. 둘 다 잠재적으로 문제가 발생하면 부채로 전환될 수 있다.

위험 인수가 늘어나면서 신용위험액도 증가 추세였다. 2018년 삼성증권의 순자본비율은 1392%였지만 2019년 말에는 순자본비율이 875.6%까지 하락했다. 다만 지난해에는 1445억원으로 다소 회복하는 모습을 보이고 있다.

한신평 관계자는 “삼성증권이 과거에는 매입약정과 매입확약 제공에 대해 보수적으로 접근했으나, 기업금융부문 성장을 위해 최근 적극적으로 취급 중”이라며 “특히 부동산 관련 우발부채 비중이 78.6%이며, 대부분 선순위 채권으로 구성됐지만 보증기관이 없는 자체 신용에 기반해 우발부채가 증가하고 있는 점은 부정적”이라고 설명했다.

![[단독] 삼성 세조기 보급형에 4.3인치 패널 탑재…실무진들 쉽지 않다 한목소리](http://image.ajunews.com/content/image/2024/04/18/20240418192123721265_388_136.jpg)

![[현장] IT쇼에도 AI 각축전…삼성 모바일vsLG 혁신가전 맞불](http://image.ajunews.com/content/image/2024/04/18/20240418142511814373_388_136.jpg)

![[종목 분석] 거래량 급증 기술주 씨티케이 특허현황](https://s3.ap-northeast-2.amazonaws.com/image.10bagger.co.kr/upload/ajunews/thumb/02.jpg)

![[기술주 시황] 거래량 급증 기술주 5](https://s3.ap-northeast-2.amazonaws.com/image.10bagger.co.kr/upload/ajunews/thumb/01.jpg)

댓글 더보기